百川畅银上半年扣非降86% 2021年上市两募资共7.8亿

中国经济网北京9月1日讯百川畅银(300614.SZ)8月24日晚披露2023年半年度报告,报告期内,公司实现营业收入1.96亿元,同比减少14.79%;归属于上市公司股东的净利润1716.06万元,同比减少60.07%;归属于上市公司股东的扣除非经常性损益的净利润671.97万元,同比减少85.92%;经营活动产生的现金流量净额4217.37万元,同比减少19.55%。

公司计划不派发现金红利,不送红股,不以公积金转增股本。

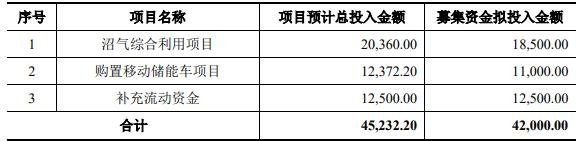

公司3月16日披露的《向不特定对象发行可转换公司债券上市公告书》显示,公司发行可转债总额为人民币42,000.00万元(420.00万张),发行价格100元/张,募集资金总额人民币42,000.00万元,扣除发行费用后,募集资金拟用于以下项目:沼气综合利用项目、购置移动储能车项目、补充流动资金,保荐人(主承销商)为中原证券股份有限公司,保荐代表人刘政、方羊,发行可转换公司债券募集资金扣除承销及保荐费用后的余额41,532.08万元,已由保荐机构(主承销商)于2023年2月28日汇入公司指定的募集资金专项存储账户。安永华明会计师事务所(特殊普通合伙)已进行验证,并出具了“安永华明(2023)验字第 61309953_R01 号”《募集资金验资报告》。

百川畅银2021年5月25日在深交所创业板上市,公开发行股票4011万股,发行价格为9.19元/股,保荐机构为中原证券股份有限公司,保荐代表人为刘政、李锐。公司募集资金总额为3.69亿元,扣除发行费用后,募集资金净额为3.28亿元。

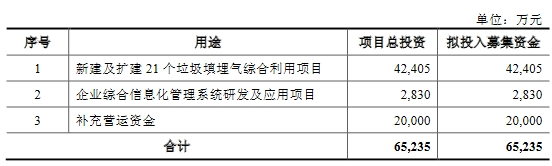

百川畅银最终募集资金净额比原计划少3.25亿元。百川畅银2021年5月20日披露的招股说明书显示,公司拟募集资金6.52亿元,其中4.24亿元用于新建及扩建21个垃圾填埋气综合利用项目、2830万元用于企业综合信息化管理系统研发及应用项目、2.00亿元用于补充营运资金。

公司上市发行费用为4081.71万元,其中保荐机构中原证券股份有限公司获得承销及保荐费用2688.68万元。